FXをしていると会社にバレる?バレない?サラリーマンの【税金と確定申告】について

FXで利益が出て会社にバレる?バレない?

近年、働き方改革が騒がれている中で「副業OK」という会社も増えてきました。しかし私の勤めている会社もですが、まだまだ「副業禁止」を定めている会社は多いのではないでしょうか。そのため、FXの収入が会社にバレるのかというのは、サラリーマンなら誰もが心配になることだと思います。今回はFXをするとバレるのか、バレないのか、なぜバレるのか、バレない方法はあるのかなどをまとめました。

結論から言いますと、会社にバレずにFX取引は可能です。

私も今までバレたことがありませんので、以下のことを守ればバレる可能性が低いと思います。同じように「副業禁止」を定めている会社に勤めている方は参考になればと思います。

FXの利益が会社にバレるポイントとは

FXで利益が出た場合に、確定申告をする必要がありますが、これを自分ですることにより、会社にバレないように出来ます。

では、いくら利益が出たら確定申告をしなければならないのでしょうか。

FXの税金の確定申告は何円勝ったら必要か

FXによる利益が20万円を超える場合は確定申告が必要

サラリーマンのように給与所得がある場合

年間の給与収入額が2,000万円以下の方が、FXで20万円以上の利益を出せた場合は確定申告が必要となります。

(年間の給与収入額が2,000万円を超える場合はFXの利益にかかわらず確定申告が必要となります。)

主婦や学生など給与所得がない場合

自営業の方、主婦や学生などの扶養家族に入っている方は、FXで得た利益が38万円を超える場合は確定申告が必要となります。

この確定申告の際の住民税の納税方法が原因で会社にバレてしまうことになります。

会社にバレない方法

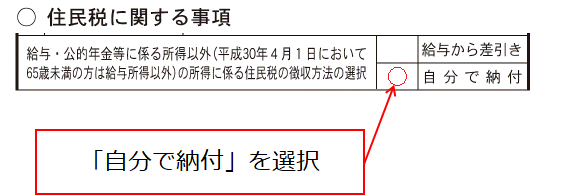

FXの税金の住民税の徴収方法を選択すればバレない

FXの税金の住民税の支払い方法を「自分で納付」を選択することにより、FXの取引は会社にバレることはありません。

<住民税の支払い方法>

●給料から差引き(特別徴収):「給料から差引き」を選択してしまった場合、住民税の納税額が会社の給料と合わなくなるため、給料以外の収入があることが会社に知られてしまいます。(FXの収入かどうかは会社にはバレません)

●自分で納付(普通徴収):FXの住民税を「自分で納付」にしておけば、住民税は給料から差引きされず、自宅に送付書が送られてきて支払うため、会社にはバレません。

FXの税金ていくら払うの?

では、年間通してFXで利益が出た場合の税金はいくら払えばよいのでしょうか。

FXの税金は、20.315%となります。

(住民税5%、所得税15%、復興特別所得税0.315%)

1年間の利益額に課税されます。期間は1月1日~12月31日となり、決済した取引にかかります。そのためポジションを持ったままの未決済取引分の含み益や含み損には課税されません。

年間で負け越しても確定申告はしとくべき?!

ちなみに、年間で負け越してしまった場合でも、確定申告をしておくことをオススメ致します。なぜなら、来年以降の利益から控除できるため節税になるからです。

負けていたけど、トレードを続けていてやっと勝てるようになった方も多いと思います。そう考えると少しでも利益を残した方がよいと思いませんか。

損失を3年間持ち越し可能!翌年以降の利益と相殺出来る

繰越控除:年間で損失が出た場合、確定申告を行うことにより、翌年以後3年間にわたり利益から控除することが可能。(控除を受けるには翌年取引しなかったとしても、必ず連続して確定申告を行うことが必要となります)

確定申告の方法

確定申告の手続きとは

確定申告は、2月中旬~3月中旬までに行う必要があります。

<確定申告の手続き方法>

1、税務署に書類を持参して申請(地域によっては別会場の案内あり)

2、インターネットの国税庁の電子申請システムe-Tax(国税電子申告・納税システム)を利用して申請

3、郵送で書類一式を送付して申請

マイナンバーカードの普及により確定申告の方法が今後当たり前にインターネットで行うことになってきそうですので、インターネットでの申請方法を解説します。

<申請に必要なもの>

●マイナンバーカード(マイナンバー通知カードは不可)

●ICカードリーダライタ(家電量販店やECサイトより購入)

適合機種リスト(国税庁公的個人認証サービスサイト)

インターネットからなら24時間いつでも申告が可能となるため、わざわざ税務署に出向き、並ばなくても手続きが出来き大変便利です。

※ログインに、マイナンバーカード+カードリーダを使用する方法とID・PASSの事前登録の2種類のうちどちらかが必要となります。

インターネットで国税庁にアクセスし「確定申告書等作成コーナー」から申告書を作成出来ます。(下記にリンク貼っておりますのでご活用ください)

作成方法は、画面の案内に従って金額等を入力するだけ。

税額などは自動的に計算されるため、計算ミスや記入漏れを防ぐことが可能。また、マイナンバー(個人番号)の記載と本人確認のための書類の提示か写しの添付が必要となります。

「e-Tax(国税電子申告・納税システム)で送信」か「印刷して書面提出」を選択。

申告したデータは翌年の申告時に読み込んで活用することが可能。

納付が必要となった場合、納める税金が30万円以下であれば「納付用QRコードを作成する」にチェックを入れるとコンビニエンスストアで納付するためのQRコードを作成し、支払うことが可能。

確定申告に必要な書類

●源泉徴収票 :勤務先などから入手

●印鑑 :朱肉で押せるタイプのもの

●確定申告書 :国税庁のホームページや税務署で入手

●年間損益報告書:FX会社のHPからダウンロード

確定申告で経費申告できる経費

FX取引にかかった経費を必要経費として、利益額から差し引くことが可能。FXをするにあたり、私もたくさんの書籍を読み漁りました。オンラインセミナーなどにも参加しましたが、利益を出せず確定申告を行いませんでした。繰越控除を知っていれば活用出来たのに!なんて後の祭りなので、今後は領収書などすべて保管するように心がけております。

●通信費:ネット代、スマホ代などのFX取引にかかわる部分

●書籍:トレード本や新聞、ソフトウェア代

●パソコン機器:トレードに使用するパソコンやプリンターなど

●セミナー受講費:セミナー受講や交通費など

●手数料:銀行振り込み手数料など

領収書の保管方法

1年間の領収書の保管はかなり大変です。私も整理してなく紛失したり、何に使った領収書か分からなくなったりして困ってました。

そこでおすすめですが、領収書はノートに貼ってメモを記入しておく方法はかなり有効です。

セミナーに行った際の交通費なども一緒に貼ってメモを残しておくと、後から見てもすぐわかりますし。書籍や新聞なども何を買ったのかメモを残しておくと確定申告が楽になりますよ。

そもそもFXは副業なのか?

そもそも、疑問に思われる方も多いと思いますが、FXは副業なのでしょうか?

FXは副業にはあたりません。

就業規則で規定している副業とは、他の企業でアルバイトやパートなどをするような、雇用契約を結ぶことを指しますので、不動産や株、FXは労働ではなく投資にあたるため一般的に会社で規定されている副業とは異なります。また相続税の対象となるため、相続したことにより会社の就業規則違反になるのもおかしいですよね。しかし、やはり勤めている会社の規定によるというのも事実です。私の勤めている会社もグレーな感じではありますが、やはりイメージとして「副収入=副業」のような感じに捉えられるうようです。念のため会社に確認しておくのが安心でしょう。私は聞けませんけど^^;だって、聞くと「副業するんですか?」なんて聞き返されそうで怖いですし。

まとめ

確定申告の手続き方法を上記のようにすることにより、会社にバレないようFX取引を行うことは可能です。

FXで利益が申告しなければならない額になったら必ず確定申告をしましょう。申告忘れやバレないと思って放置したりすると、後々無申告加算税や重加算税などのペナルティ額が加算され多額の税金を支払わなければならなくなります。現在はマイナンバーがあるため必ずバレますので気を付けてください。

しかし、税金は高いですよね~

サラリーマンだと余計に感じるんでしょうかね。日中は会社で戦って、ゆっくり出来るはずの帰宅後に眠気と戦って、そんな中、コツコツ稼いだ額のうち20%は税金で持っていかれる。厳しい額だと思うのは私だけでしょうか。。。

まあ、決まりなので守るしかないですけど。

FXは別に悪いものではありませんが、サラリーマンである以上は、会社の規定は守らなければならないのも事実です。

しかし、自分の人生のすべてが会社というのも疑問があります。特に私みたいな社畜社員の方がいらしたら、社内規定が許す限り副業を考えてみてほしいです。私もまだまだ社畜ですが、ボーナス支給が無くなったのをきっかけに自分の人生を見つめなおすきっかけをつかみました。「人生一度きりっ!」ですよ!

会社以外も大切な人生ですから。